大模型创业没有神话!博士天团杀入AI市占率第四上市后D轮投资者却可能被套牢? 原创

来源:荣誉 发布时间:2024-04-08 23:51:36 点击:1次云知声2017年融资时的估值约为34亿元,2019年估值抬升至85亿元,2020年计划登陆科创板时,又跌至36亿元。

眼下,港股AI企业商汤、医渡科技,股价已较发行价深跌8成左右,云知声“流血”上市的概率不小。其若以5倍左右的市销率挂牌,则市值约为35亿元,一夜回到7年前,诸多股东辛苦陪跑几年,或被深度套牢。

尽管云知声在智慧生活、智慧医疗板块的营收排名全国第三,但在整个AI市场的份额仅有0.6%,且持续亏损。“山海语言大模型”2023年吸引8名客户使用,获得1600万元合约,这能否成为其吸引投资者的关键?

早在2020年11月,云知声智能科技股份有限公司(简称“云知声”)就曾递交招股书,拟冲击科创板IPO。

当时,云知声计划公开发行股票不超过2025万股,募集资金逾9亿元,发行价大约是45元/股,对应发行总市值约36亿元。2021年2月,云知声撤回上市申请。

时隔3年多后,2024年3月15日,云知声向港交所提交上市申请,保荐人是中金公司和海通国际。转战港交所的云知声,上市后估值几何?

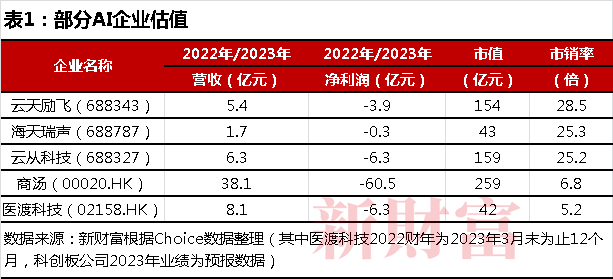

目前国内已上市的5家AI企业,至3月18日收市,市值最高的是商汤,约为259亿元;云从科技、云天励飞的市值为150亿元左右;海天瑞声、医渡科技则市值均不到50亿元。

由于5家公司全部亏损,我们用市销率来对比其估值。能够正常的看到,它们在A股和港股享受的估值,堪称云泥之别。

3家A股上市的AI企业,市销率为25-28倍,而港股上市的商汤与医渡科技,则只有5-7倍(表1)。既然已经选择港股上市,云知声的估值自然也会靠近该市场定价体系,若取后二者的平均市销率6倍为参考,则其市值大约为43亿元。

而事实上,云知声的营收规模及行业地位远不及商汤,和医渡科技相差不大,其估值应向医渡科技靠近。若以5倍市销率来定价,则只对应36亿元发行市值,和3年前计划登陆科创板时基本相当。

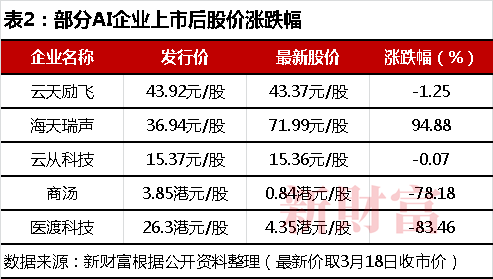

至3月18日收市,A股的AI企业股价相对来说比较稳定,海天瑞声上市后接近翻倍;云天励飞、云从科技则在破发的边缘;而商汤和医渡科技均已深度破发,商汤股价已经不足1港元/股,破发78%,医渡科技破发超过83%(表2)。这对云知声来说,应不是好兆头。

企查查显示,云知声从2012年10月开始融资,至2023年6月募资10轮,合计融资金额超过27亿元,C轮和D轮融资金额较高。其股东阵容则包括启明创投、高通风投、汉富资本、京东、360集团、盈峰以及多级国资。

云知声的招股书显示,2015年3月B轮融资时,TBP HK和Qualcomm合计出资3000万美元,共获得18%股份,对云知声估值1.67亿美元(约12亿元人民币)。

2017年至2018年,云知声进行C轮融资,中国互联网投资基金(2.5亿元)、京东旗下的京东尚科(1亿元)、360集团旗下的奇睿天成(6000万元)、中金佳泰二期(5000万元)和盈峰集团旗下的盈峰科技(3000万元)等10多只人民币基金入场,投后云知声估值34亿元,和B轮相比增加近两倍。

2019年末,云知声完成D+轮融资,深圳华创九号产业投资合伙企业(有限合伙)、广西来宾鑫隆创业基金投资管理有限公司(简称“来宾鑫隆”)、吉安市井开区水之严股权投资合伙企业(有限合伙)合计以大约1亿元认购,对云知声估值约为85亿元,和C轮相比,估值再增加1.5倍。

2023年4月,其D3轮融资中,河南豫东南创投、济南同信各自以2.5亿元、1亿元认购2.99%、1.19%股份,云知声投后估值为84亿元。

2023年5月,杭州富阳耀富股权投资合伙企业(有限合伙)以2亿元认购2.29%股份,对其估值为87亿元。云知声D轮前后的数次融资,估值基本不变。

云知声的股东涵盖央企和省、市、区级等国资。其中,中国互联网投资基金的主要股东包括工银瑞信、中邮人寿、农银汇理、财政部以及中国移动集团、中国电信集团、中国联通集团等。河南豫东南创投的LP主要是河南、信阳两级国资。来宾鑫隆为广西来宾市国企间接全资持有,富阳耀富由杭州富阳区财政局间接持有全部股权。

云知声2020年冲刺科创板时,估值大约36亿元,和C轮融资后估值基本相同。若以40亿元左右估值登陆港股,则D轮之后的投资者或将全部被套。

云知声成立于2012年,当年就推出基于云的语音识别服务。2018年,BERT(Bidirectional Encoder Representations from Transformers,基于Transformer架构的双向语言模型)算法在自然语言处理领域取得突破,随后,其推出大语言模型UniCore,为垂直行业(医疗、家居、酒店、交通等)客户提供系列AI解决方案。

在UniCore演进和优化的基础上,云知声2023年推出拥有600亿个参数的自有大语言模型“山海大模型”。云知声基本的产品的人工智能语义理解准确性,从2018年BERT前深度学习模型的88%,提高至2019年UniCore的91%,至2023年“山海大模型”达到96%。

技术进步推动云知声在大模型商业化方面取得重要进展,其营收从2017年的0.61亿元增至2022年的6.01亿元,增长近9倍。

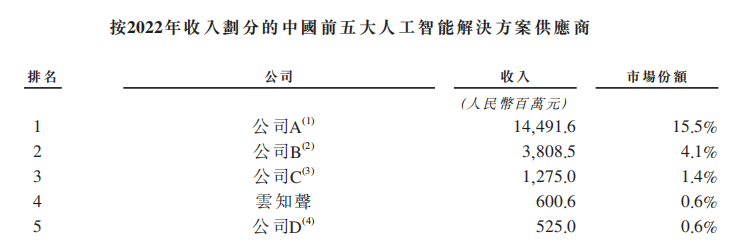

按2022年收入计算,云知声是中国第四大AI解决方案供应商。从其招股书中的相关描述,新财富可以大致推测出,当年收入排名第一的公司应为科大讯飞(002230),第二是商汤,第三名显示为2011年在北京成立的非上市公司,或应是旷视科技,第五名则是云从科技(表3)。

云知声虽然排名第四,但市场占有率只有0.6%,收入仅领先后一名7500万元,且不到第三名的一半,和前两名差距就更大了,大约是第一名的4%。而且,前五大AI企业占全部市场占有率大约22%,说明这一市场集中度较低,参与者众多,竞争较激烈。

云知声主要收入来自智慧生活、智慧医疗,其在这两大行业的AI解决方案市场均排名第三,而这两者均处在快速地发展期。

根据弗若斯特沙利文数据,中国AI解决方案市场规模或从2022年的937亿元增至2028年的6332亿元,复合年增长率37.5%。

其中,智慧物联行业市场规模以44.5%复合年增长率增至3128亿元。智慧住宅、商业空间、酒店及交通等智慧生活领域的AI解決方案,是智慧物联网中最大部分。智慧医疗市场的规模预计以67.8%复合年增长率增至810亿元。医院及医疗机构的AI解決方案,是智慧医疗的主要部分。

在智慧生活的交通领域,云知声有产品在地铁落地。2021年,深圳地铁全数字化的20号线,自动售票机采用智能语音售票系统,云知声是主要技术提供商。一旦有乘客靠近,智能售票机将自动触发语音模式(支持普通话、英语、粤语等),根据乘客的语音指令,自动弹出推荐地铁站,乘客选站平均时间缩短至约1.5秒。不过,多数年轻人更习惯直接用手机直接刷卡或者扫码进站,超过60岁市民则免费乘车,该应用场景能否大面积推广成疑问。

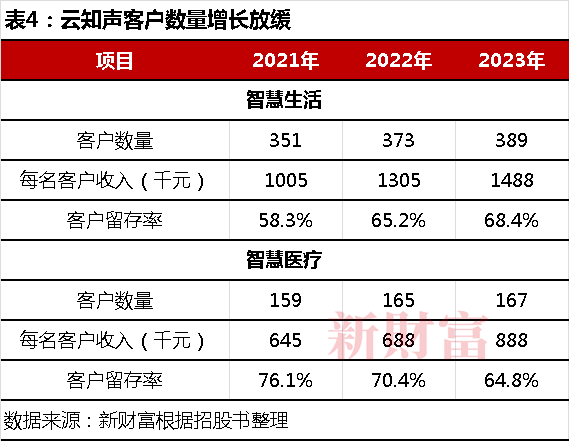

2021年至2023年,云知声在包括交通、酒店、家居等在内的智慧生活领域的解决方案客户,从351名增至389名,客户平均收入从100万元增加至约149万元,增加近5成,留存率从58%增加至超过68%(表4)。

智慧医疗方面,云知声向北京协和医院40多个临床和医技科室提供语音病历转录系统支持。云知声介绍,病历语音输入与打字输入相比,速度加快4至6倍,录入准确率在98%以上,尤其在神经科、血液科、普通内科等对病历准确度要求高的科室,服务效果更出色。

2021年至2023年,云知声先后为159、165和167名智慧医疗客户提供AI解决方案。客户留存率则从76%跌至不到65%,每名客户收入保持上涨的趋势,从约65万元增加至89万元(表5)。

2023年,使用“山海大模型”的客户有8名,总合约价值1670万元,平均约200万元。

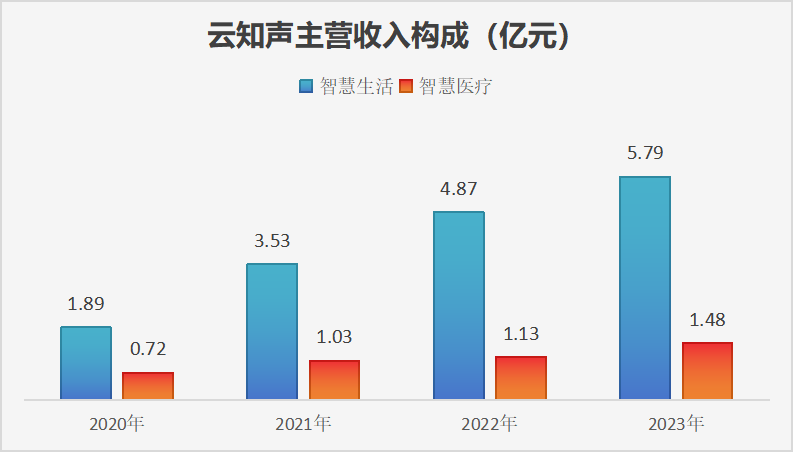

2021—2023年,云知声收入分别是4.56亿元、6.01亿元和7.27亿元,累计实现盈利收入17.84亿元。智慧生活一直是主体业务支柱,2023年占比大约8成,是智慧医疗的4倍左右(附图)。2023年,其智慧生活板块的营收增速为19%,智慧医疗营收增速为31%,均低于弗若斯特沙利文预测的行业年复合增长率水平。

云知声收入持续增长,亏损则持续。2021年至2023年,其净亏损分别为4.25亿元、3.66亿元和3.75亿元,累计亏损11.66亿元。

研发开支保持在较高比例,是其亏损的重要原因。不过,这也是行业普遍情况,过去5年(2018—2022年),商汤合计亏损超过400亿元,研发也是开支的重头。

2021年至2023年,云知声研发费用分别是1.88亿元、2.87亿元和2.86亿元,研发开支相对总收入的比例分别是41.2%、47.8%和39.4%,呈现下滑趋势。2023年,其推出“山海大模型”,但研发费用并没有大幅度增加。

2017年至2023年,云知声通过筹资获得现金流净额19.4亿元,经营活动净现金流持续为负,累计亏损超过21亿元。

截至2023年末,其现金以及等价物仅有3.8亿元,如果按照此前亏损强度,只够支撑一年。公司继续开拓新融资渠道,迫在眉睫。

云知声招股书显示,其董事长兼CTO梁家恩、CEO黄伟、副总裁康恒3人通过一致行动安排,持有公司33.93%股份。

其中,梁家恩持股3.78%;黄伟通过云思尚义及云创互动(其普通合伙人均为天津云盛,黄伟持有99%),间接控制24.08%及3.8%股份,合计控制27.88%股份;康恒持股2.27%。明富、TBP HK、和易谷雨、中网投等机构持股也超过5%(表5)。

3位实际控制人均为博士,都是“75后”,出生于1976年至1978年,年龄相仿。黄伟年长,康恒较年轻。黄伟曾在上海交通大学生命科学技术学院,从事生物医学工程专业博士后研究。

他们起初各自在中科院自动化研究所、摩托罗拉中国研究中心、佳能信息技术(北京)等机构从事研究工作,2011年前后,在盛乐信息技术(上海)有限公司(简称“盛乐”)汇合。

盛乐的基本的产品AirPlay是一款音乐播放器软件,在网站和移动端提供音乐解码、音乐资料(歌词、图片、在线数据)、纯音还原等服务。盛乐2011年被盛大收购,2020年9月注销。

除了3位实际控制人,云知声还有多位高管出自盛乐,如研发总监、高级研发总监刘升平、高级研发副总裁李霄寒等,以及监事会主席单波、监事任禾。、刘升平、李霄寒、任禾均为博士学历。

2012年6月,梁家恩、康恒出资30万元设立云知声有限,黄伟起初并没有完全入局。

黄伟2012年5月参与创立吟隆信息,并担任董事长、总经理等职务。吟隆信息专注于语言交互,旗下产品“声纹锁屏”提供个性声音密码,这与云知声基本的产品处在一个领域内。2015年后,吟隆信息由网秦全资持有,2019年10月注销。

2012年6月至2014年9月,黄伟兼任云知声首席战略官。2014年9月,梁家恩将云知声51.2%的股权,以103万元转让给黄伟控制的云思尚德,黄伟2014年9月后开始担任总经理(CEO)。

2020年前后,云从科技、商汤科技、依图科技、旷视科技等多家AI公司计划冲刺长期资金市场。依图科技在2021年7月IPO审核终止后未继续提交申请。旷视科技2021年9月过会后,也未能继续推进上市进程。云从科技、云天励飞、海天瑞声顺利登陆科创板,用时较长。相对而言,商汤和医渡科技从提交招股书到港股挂牌,时间更短,前后4-5个月。

AI概念再度升温之际,IPO对于资金已经十分紧张的云知声而言,是一场事关生存的战斗。

本文所提及的任何资讯和信息,仅为作者本人观点表达或对于具体事件的陈述,不构成推荐及投资建议。投资者应自行承担据此来投资所产生的风险及后果。

《新财富》杂志于2001年3月创刊,专注长期资金市场深耕细作,“新财富最佳分析师”“新财富金牌董秘”“新财富500富人”“新财富最佳投顾”“新财富最佳投行”等权威专业评选和《德隆系》《明天帝国》《收割者》等经典研究案例影响深远。

新财富杂志社旗下主要新媒体平台包括:新财富杂志微博、新财富杂志公众号、新财富杂志视频号。

地址:深圳福田区华富街道莲花一村社区皇岗路5001号深业上城T1栋59楼